vTraderAi se trata del desarrollo personal de la persona promedio. Brindamos educación inversora adecuada a los usuarios. No enseñamos, sino que conectamos a los usuarios con empresas de educación inversora. Estas empresas equipan a las personas con un conocimiento inversor completo a través de un amplio proceso de aprendizaje.

A medida que las personas aprenden, reciben un despertar intelectual, conocimiento financiero y percepciones sobre problemas relacionados con la inversión y la industria inversora. vTraderAi facilita a cualquiera alcanzar la iluminación financiera asignándolos rápidamente a empresas de educación inversora.

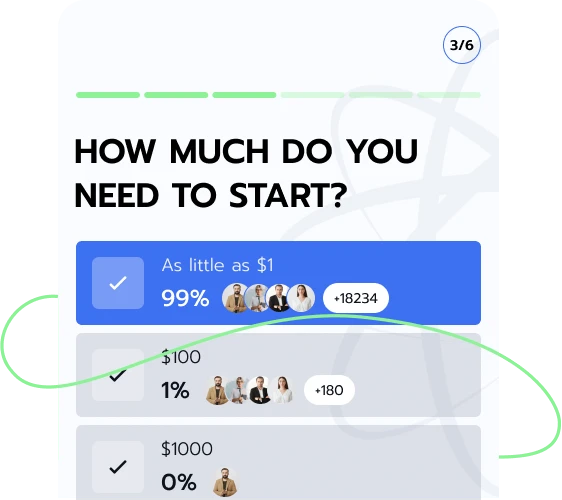

Usar vTraderAi es fácil y rápido. El sitio web está diseñado para fomentar que más personas pongan la educación financiera en primer lugar. El registro se realiza mediante la presentación de nombres, números de teléfono y direcciones de correo electrónico por parte de los aprendices interesados. Después de registrarse, los sitios web de enseñanza inversora finalizan el proceso de conexión a través del teléfono al hacer que los representantes se pongan en contacto con cada inscrito.

Para efectuar cambios en el mundo y en la industria de inversión, el equipo de vTraderAi comprometió sus recursos a la investigación. El equipo descubrió las deficiencias en la industria de inversión, el ardiente deseo de las personas de obtener educación en inversión y la inaccesibilidad a las empresas de educación en inversión a través de la investigación.

En el proceso de investigación, el equipo de vTraderAi, entre muchos problemas, se dio cuenta de que muchas personas pasaban varias horas buscando empresas de educación en inversión y a menudo se sentían abrumadas.

Por lo tanto, el equipo aseguró que esta categoría de personas compensara el tiempo perdido en la búsqueda, mientras que los nuevos alumnos ahorraban tiempo al conectarse de forma gratuita con empresas de educación en inversión en vTraderAi. Regístrate y conéctate gratis.

Una vez que las personas se registran en vTraderAi, la información personal - nombres, direcciones de correo electrónico y números de teléfono - que envían se dirige directamente a las empresas de educación en inversión.

Las empresas que reciben los detalles de las personas en vTraderAi son aquellas con las que han sido emparejadas. Conéctate con una empresa de educación en inversión en vTraderAi haciendo clic en el botón de abajo.

Escribir información incompleta como solo nombres o dos de las tres piezas de información requeridas en los formularios de registro, puede provocar que vTraderAi no conecte a las personas.

Cuando las personas proporcionan información incompleta durante el registro, será imposible enviar sus formularios de registro. Por lo tanto, vTraderAi no puede conectarlos con empresas de enseñanza de inversiones.

Proporcionar números de teléfono y direcciones de correo electrónico incorrectos puede alterar el proceso de conexión. Conviértete en uno de los millones de personas a las que vTraderAi conecta diariamente con tutores de inversiones registrándote de forma gratuita con la información correcta.

Emplear la ayuda de vTraderAi para conectarse con sitios web de educación inversora es un movimiento altamente estratégico. Los sitios web ya están recopilados y compilados en vTraderAi, y conectar con ellos solo requiere un proceso de registro simple, rápido y gratuito. Tampoco hay tarifas ocultas.

Los socios de enseñanza inversora de vTraderAi se preocupan por brindar a cada aprendiz una experiencia de aprendizaje personalizada en inversión. Conectarse a través de vTraderAi trae formación inversora basada en los intereses o experiencias de cada uno. Desde principiantes hasta inversionistas expertos, hay una educación adecuada para todos. Accede a la educación inversora a través de vTraderAi registrándote de forma gratuita.

Una inversión es un activo que una persona compra o en el que invierte dinero (dependiendo del tipo de activo). Los inversores estudian el mercado y las tendencias, y consideran su tolerancia al riesgo, objetivos y horizonte temporal antes de invertir. También es importante entender que no hay garantías de éxito. Discutimos algunos aspectos cruciales de la inversión a continuación:

Las inversiones se presentan en diferentes tipos - bonos, acciones, efectivo o equivalentes de efectivo y alternativas. Estos tipos de activos tienen diferentes características, posibles ventajas y desventajas, que los inversores consideran junto con otros factores antes de elegir. Regístrate en vTraderAi para aprender sobre los diferentes tipos de activos de empresas de educación en inversión.

La asignación de activos se utiliza para seleccionar diferentes tipos de activos para una cartera. En otras palabras, significa seleccionar activos diversos de cada tipo de activo para crear una combinación de cartera. Un inversor podría comprar activos en las categorías de acciones, bonos, efectivo o alternativas. ¿Quieres aprender más? Regístrate en vTraderAi para conectarte con tutores de inversión.

Riesgos de Inversión

El riesgo de inversión es la tendencia de que las ganancias de una inversión difieran de los rendimientos esperados. Un gran margen negativo entre ambos significaría una gran pérdida.

Estrategias de Inversión

Las estrategias de inversión son tácticas utilizadas para seleccionar activos para invertir. Algunas de las estrategias incluyen la inversión en valor, la diversificación y la asignación de activos.

Análisis de Riesgos

El análisis de riesgos es identificar y analizar los riesgos que podrían afectar una inversión o una empresa y elegir métodos para abordarlos.

Los componentes del análisis de riesgo son evaluación, gestión y comunicación. A través del análisis de riesgo, un inversor o empresa puede minimizar pérdidas, cuantificar riesgos y preservar recursos. El análisis de riesgo puede ser difícil de realizar para ciertos riesgos y a veces subestima la magnitud del riesgo, lo que hace que los inversores tomen ciertas medidas con exceso de confianza.

Los mercados de inversión son lugares donde se intercambian activos. Los mercados también permiten el funcionamiento óptimo de la economía global y un flujo de capital fluido. Los tipos de mercados de inversión son dinero, materias primas, derivados, bonos, criptomonedas, bienes raíces, over-the-counter, acciones y mercados de divisas. El fracaso del mercado de inversión puede causar desempleo y recesión. Obtén más información sobre inversión haciendo clic en el botón de abajo.

Los factores que afectan el rendimiento inversor son la gestión de la cartera, tendencias y ciclos de mercado, condiciones económicas, comportamiento inversor, y estrategia y estilo de inversión. La gestión de carteras selecciona, monitorea y reequilibra inversiones para tratar de mejorar su rendimiento y evitar riesgos. Los tipos de gestión de carteras son activa, pasiva, discrecional y no discrecional.

Las tendencias y ciclos de mercado son patrones que indican rendimiento. Ejemplos de tendencias de mercado son mercados bajistas y alcistas. Existe un mercado bajista durante un período prolongado de una disminución mínima del 20%. Un mercado alcista representa un aumento en el precio de los activos en un 20% o más. Las tasas de interés, la inflación y las tasas de crecimiento son condiciones económicas que afectan el rendimiento inversor. Un inversor puede obtener ganancias ajustando una cartera según estas condiciones.

El comportamiento de un inversor puede impactar en el rendimiento de su cartera. Estos comportamientos incluyen inversión emocional, decisiones incorrectas, falta de disciplina o reequilibrio incorrecto. Las estrategias de inversión pueden minimizar riesgos y maximizar ganancias. Descubre más sobre el rendimiento inversor registrándote en vTraderAi para aprender de los profesores de inversión.

Las métricas y ratios utilizados para medir el desempeño de inversión son el Ratio de Treynor, el Ratio de Sharpe, retorno de la inversión, ratio de información, Alpha de Jensen, tasa de crecimiento anual compuesta y Ratio de Sortino. El Ratio de Treynor es una métrica ajustada al riesgo para determinar el rendimiento excedente de una inversión por riesgo sistemático asumido. En otras palabras, el ratio compara el rendimiento de las inversiones con todos los niveles de exposición al riesgo de mercado.

El Ratio de Sharpe mide el rendimiento excedente de una inversión en relación a su riesgo a la baja. El ratio se calcula restando la tasa de retorno libre de riesgo (Rf) del rendimiento esperado de la cartera (Rx) y dividiéndolo por la desviación estándar del rendimiento de la cartera (StdDev Rx). Cuando se calcula, una puntuación menor a 1 es mala, entre 1 y 1.99 es buena, de 2 a 2.0 es mejor, mientras que más de 3 representa excelencia.

ROI calcula los retornos generados por una inversión en relación a su costo inicial. Para calcular el ROI, los inversores dividen sus ingresos netos entre los costos de la inversión. Cuanto mayor sea la proporción derivada, mayor será el ROI. El cálculo del ROI es fácil y simple de entender pero puede ser manipulado.

El ratio de información mide el rendimiento excedente de una inversión en relación a un índice de referencia. Para medir esto, un inversor resta la tasa de retorno del índice de referencia del retorno de la cartera y lo divide por el error de seguimiento. El ratio de información también es aplicable a la asignación de activos y gestión de activos. El ratio es limitado porque se basa en suposiciones y puede ser malinterpretado.

Cuando vTraderAi conecta a las personas con tutores de inversión, descubrirán cómo Alpha de Jensen calcula el rendimiento excedente de una inversión en comparación con su rendimiento esperado basado en el rendimiento del mercado y nivel de riesgo. Esta métrica también determina la viabilidad de las decisiones de los gestores de cartera pero está limitada ya que utiliza datos históricos (que no revelan el rendimiento futuro).

CAGR determina la tasa de crecimiento anual promedio de una inversión. Si bien CAGR mide el crecimiento pasado, también puede prever. Esta métrica puede ser utilizada para empresas en etapa temprana, en crecimiento y maduras. ¿Quieres saber más? Regístrate en vTraderAi de forma gratuita.

El rendimiento inversor puede mejorarse después de generar bajas expectativas. Algunas formas de mejorar el rendimiento inversor son monitoreo/rebalanceo/construcción de referencia, aprendiendo de desempeño pasado y errores, y diversificando. Todos deberían primero buscar una educación sobre estos principios.

Monitorear una cartera puede mostrar a los inversores áreas que necesitan mejorar para el reequilibrio y la comparación. Los inversores también pueden estudiar acciones pasadas para ver los errores cometidos y el impacto en sus inversiones y evitarlos en el futuro. Si un inversor ha concentrado todos sus recursos en un activo/tipo de activo, puede ser el momento de diversificar.

La diversificación de cartera es la estrategia que los inversores utilizan para reducir riesgos comprando activos en numerosas industrias, clases, ubicaciones o instrumentos. La diversificación puede minimizar riesgos a través de coberturas, reduciendo la volatilidad y compensando pérdidas.

Las posibles ventajas de la diversificación, además de minimizar riesgos, son la libertad de explorar otras estrategias de inversión, obtener mayores retornos y mejorar el rendimiento de la cartera.

Por otro lado, tiene implicaciones fiscales, complica la gestión de la cartera y atrae costos elevados. Los tipos de diversificación son temporales, geográficos, industriales, de riesgo, de clase de activo, de activos alternativos, estratégicos e industriales. Obtenga más detalles de los educadores financieros conectándose con ellos en vTraderAi.

Los fondos de cobertura son un equipo de inversores acreditados que agrupan su dinero para perseguir ganancias. Estos inversores institucionales utilizan estrategias agresivas como el apalancamiento y posiciones cortas. Aunque los fondos de cobertura pueden tener inversores expertos y obtener mayores retornos, son ilíquidos, cobran altas tarifas y requieren una inversión mínima considerable.

El mercado de divisas, el mercado más líquido, es una plataforma descentralizada para que las personas compren, vendan y cubran diferentes monedas.

El mercado de materias primas es la plataforma para negociar productos físicos como petróleo, café, cacao y oro entre productores y consumidores.

Un mercado de derivados opera instrumentos financieros (opciones, futuros, forwards) que derivan su valor de instrumentos subyacentes (productos básicos, bonos, acciones y monedas).

El mercado extrabursátil es un mercado electrónico donde las personas pueden operar valores directamente (sin involucrar a un corredor).

Un mercado de valores (también mercado de acciones) es una plataforma para que los inversores compren acciones listadas por empresas con el objetivo de recaudar capital.

El mercado de bonos (también mercado de renta fija) opera valores emitidos por el Tesoro de los Estados Unidos.

Utilice vTraderAi y obtenga un nuevo estatus educativo a través de la conexión con sitios web de educación financiera. Participe en conversaciones estimulantes y presente nuevos enfoques sobre problemas a través de la educación financiera.

Conéctese con una firma de educación financiera desde la comodidad de su hogar registrándose en vTraderAi.

| 🤖 Tarifa de inscripción | Costo cero para registrarse |

| 💰 Tarifas Administrativas | Servicio sin tarifas |

| 📋 Facilidad de Inscripción | Configuración simple y rápida |

| 📊 Enfoque de Estudio | Información sobre Criptomonedas, Forex y Fondos de Inversión |

| 🌎 Disponibilidad por País | Disponible en casi todos los países excepto EE. UU. |